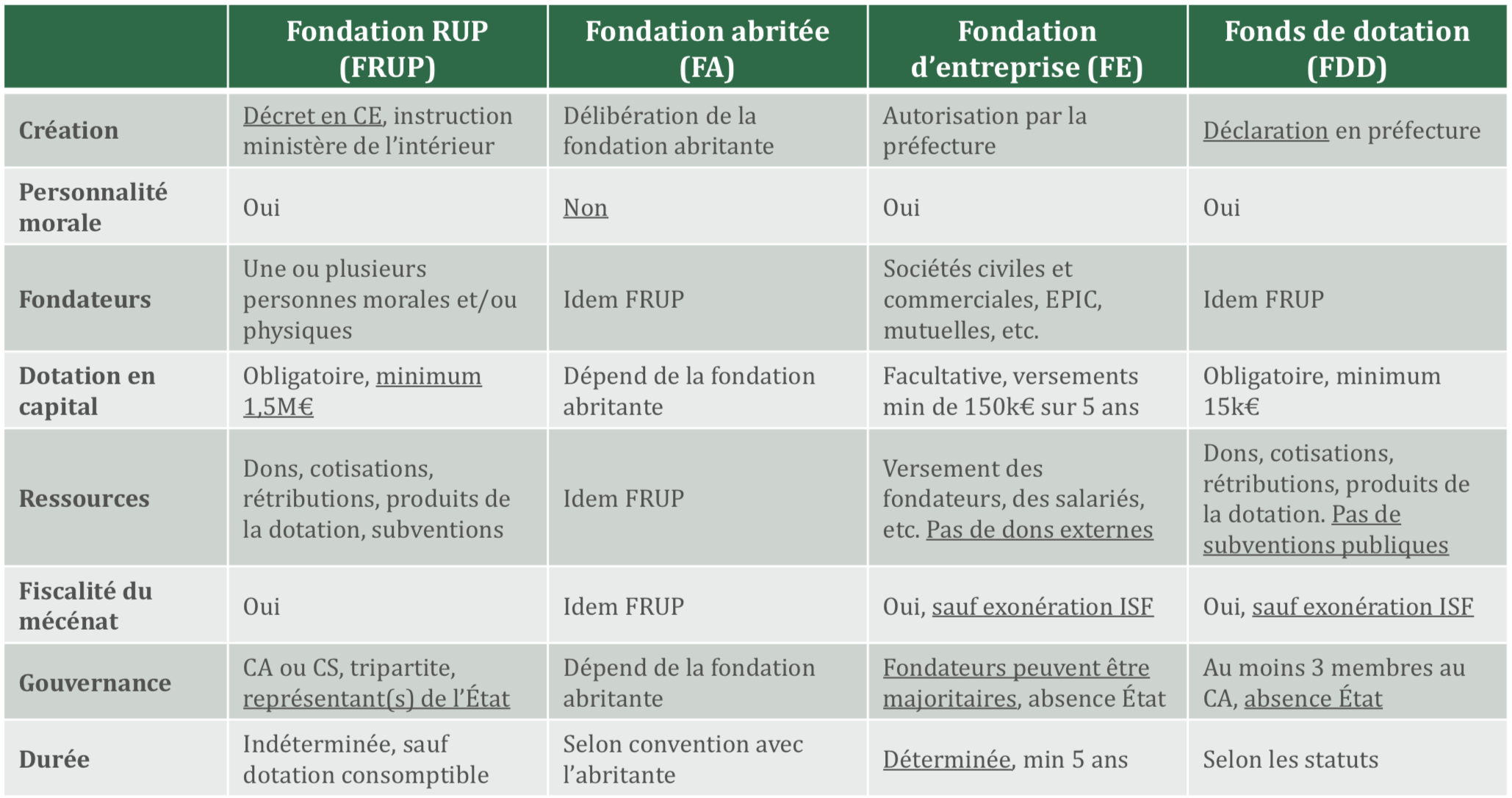

Il existe plusieurs types de fondation généralistes : les fondations reconnues d’utilité publique (FRUP), les fondations sous égide (ou abritées), les fondations d’entreprise.

Il existe également les fonds de dotation mais qui n’ont pas la possibilité d’utiliser l’appellation « fondation ». Il sont d’ailleurs régis par un autre texte (Art. 140 et 141 de la loi n° 2008-776 du 04/08/2008).

(Voir notre article Fondations : un contexte en évolution).

La fondation actionnaire n’est pas une catégorie juridique de fondation à part entière. Il s’agit en réalité d’une fondation (avec un statut juridique type FRUP par exemple), ou d’un fonds de dotation, qui est actionnaire d’une société.

Ces fondations doivent donc avoir la possibilité de détenir des titres de société. Toutes les fondations peuvent détenir les titres d’une entreprise, lorsque cette détention est minoritaire et constitue en réalité de simples titres de placement.

La détention majoritaire d’une entreprise est plus compliquée. Cette possibilité a été ouverte aux FRUP en 2005 (loi Jacob-Dutreil) à la condition que le principe de spécialité de la fondation soit respecté :

Article 18-3 de la loi sur le développement du mécénat : Dans le cadre d’une opération de cession ou de transmission d’entreprise, une fondation reconnue d’utilité publique peut recevoir des parts sociales ou des actions d’une société ayant une activité industrielle ou commerciale, sans limitation de seuil ou de droits de vote, à la condition que soit respecté le principe de spécialité de la fondation.

Ce principe de spécialité est source d’interrogations et d’insécurité. Ce principe ayant comme conséquence que la gestion de l’entreprise détenue par la fondation puisse être considérée comme contraire à ce principe, et notamment à la gestion désintéressée et non lucrative de cette dernière.

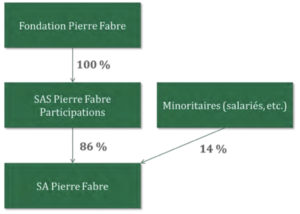

La rareté des cas existants à ce jour (seules quelques fondations sont connues pour détenir la majorité d’une entreprise en France : la fondation Pierre Fabre, la fondation Avril et la fondation Varenne) n’aide pas à une clarification de la situation.

D’ailleurs, la réponse ministérielle Carayon du 6 juillet 2010 est assez explicite :

Le dispositif prévu à l’article 29 de la loi n° 2005-882 du 2 août 2005 (article 18-3) en faveur des petites et moyennes entreprises, a introduit la possibilité pour les seules fondations reconnues d’utilité publique de recevoir des parts sociales ou des actions d’une société industrielle ou commerciale, sans limitation de seuil ou de droits de vote, mais à la condition que soit respecté le principe de spécialité de la fondation. S’inspirant des exemples allemands et américains, ce dispositif a notamment pour objectif d’éviter la dislocation d’entreprises lors de successions. S’il présente un intérêt indéniable, ce dispositif a été très peu utilisé. Bien que deux fondations seulement l’aient à ce jour utilisé, il est connu des utilisateurs potentiels et n’appelle pas, actuellement, d’initiative particulière de la part du Gouvernement.

Généralement, pour éviter toute problématique, une société a été interposée entre la fondation et l’entreprise. La fondation intervenant ainsi qu’en tant qu’actionnaire d’une holding, sans gérer directement l’entreprise.

Les fondations sous égide ou abritées, peuvent également détenir des titres d’une société sous réserve du même principe de spécialité.

Les fondations d’entreprise n’ont pas réellement vocation à détenir les titres de la société du fondateur. Même si elles pourraient détenir des titres, elle ne pourrait exercer les droits de vote qui y sont attachés.

Article 19-3 de la loi sur le développement du mécénat : Lorsque la fondation d’entreprise détient des actions des sociétés fondatrices ou de sociétés contrôlées par elles, la fondation ne peut exercer les droits de vote attachés à ces actions.

La fondation actionnaire est une démarche propre au propriétaire de l’entreprise, lequel transportera ses droits d’actionnaire. Ainsi la fondation chapeautera l’entreprise.

Source : Inspection Générale des Finances – avril 2017

Les fonds de dotation quant à eux, de part leur grande souplesse, ont la possibilité de détenir des participations majoritaires dans une ou plusieurs entreprises, et notamment par apport à titre gratuit :

Le fonds de dotation est une personne morale de droit privé à but non lucratif qui reçoit et gère, en les capitalisant, des biens et droits de toute nature qui lui sont apportés à titre gratuit et irrévocable et utilise les revenus de la capitalisation en vue de la réalisation d’une œuvre ou d’une mission d’intérêt général ou les redistribue pour assister une personne morale à but non lucratif dans l’accomplissement de ses œuvres et de ses missions d’intérêt général.

(…)

Il ne peut disposer des dotations en capital dont il bénéficie ni les consommer et ne peut utiliser que les revenus issus de celles-ci. Toutefois, par dérogation aux dispositions du premier alinéa du I et de l’alinéa précédent, les statuts peuvent fixer les conditions dans lesquelles la dotation en capital peut être consommée.

(…)

Un legs peut être fait au profit d’un fonds de dotation qui n’existe pas au jour de l’ouverture de la succession à condition qu’il acquière la personnalité morale dans l’année suivant l’ouverture de celle-ci. Dans ce cas, la personnalité morale du fonds de dotation rétroagit au jour de l’ouverture de la succession.

Principes de la fondation actionnaire :

Comme toute fondation, elle sera créée avant tout dans un objectif non lucratif et philanthrope. La dotation ne s’assimile pas à celle d’une société dans laquelle des apports seraient réalisés. La dotation de la fondation repose sur un don irrévocable.

Article 18 de la loi sur le développement du mécénat : La fondation est l’acte par lequel une ou plusieurs personnes physiques ou morales décident l’affectation irrévocable de biens, droits ou ressources à la réalisation d’une oeuvre d’intérêt général et à but non lucratif.

La fondation actionnaire aura pour but de détenir une entreprise et d’en retirer des profits comme tout actionnaire, profits qu’elle utilisera pour accomplir son oeuvre d’intérêt général.

Elle offre par ailleurs une grande stabilité de l’actionnariat qu’elle détient. Pour l’entreprise, cette stabilité offre généralement un avantage structurel important permettant un développement sur le long terme. De même, les salariés de l’entreprise participeront à cette oeuvre par leur travail et en retireront une certaine satisfaction. Le climat social est ainsi généralement plus pérenne.

Les limites pratiques sont toutefois de plusieurs ordres :

- La transmission de ce patrimoine (titres de société) à la fondation entre potentiellement en conflit avec la protection des héritiers réservataires (enfant, à défaut conjoint(e))

- Les dispositions légales sont parfois contraignantes (notamment pour les FRUP)

- Le principe de spécialité qui implique en pratique la nécessité de créer une société interposée entre la fondation et l’entreprise

Forme juridique pour créer une fondation actionnaire :

La FRUP est généralement trop contraignante pour le chef d’entreprise d’une PME. Le montant de la dotation minimum (1,5 M€), les contraintes en terme de création (dossier déposé au ministère de l’intérieur, avis consultatif du Conseil d’Etat, décret du premier ministre), ou encore la perte de contrôle au niveau de la gouvernance de la fondation (les fondateurs représentant maximum 1/3 de la gouvernance) et le contrôle de l’Etat (rapport d’activité, budget prévisionnel, comptes annuels certifiés par un commissaire aux comptes envoyé chaque année à la préfecture de son siège social, au ministère de l’intérieur à l’adresse électronique dédiée, et aux ministres en charge de son domaine d’action), sont autant de points qui impliquent généralement le choix d’une autre forme de fondation. D’ailleurs en France la FRUP utilisée en tant que fondation actionnaire est très peu développée comme nous l’avons vu, et concerne des entreprises de taille importante.

La fondation abritée (ou sous égide) sera plus souple, mais elle sera sous le contrôle d’une fondation abritante de type FRUP, et pourra ainsi profiter des mêmes avantages (notamment recevoir des fonds publics) avec moins de contraintes notamment pour sa création (sur délibération de la fondation arbitrante) et pour le montant de la dotation potentiellement plus faible (selon cahier des charges de l’abritante : avec ou sans dotation, financement de « flux » possible). De plus, la gouvernance est ici aussi généralement plus souple (selon cahier des charges de la FRUP abritante (conseil ou comité de gestion). Mais dans tous les cas, elle implique un totale dépendance envers la société abritante, et donc une absence de liberté quant au choix du domaine d’action de la fondation.

Le fonds de dotation offre une alternative aux fondations plus souple et souvent plus adaptée au projet du chef d’entreprise d’une PME. Cette souplesse (notamment par l’absence de respect du principe de spécialité) est probablement une des raisons de l’augmentation du nombre de fonds de dotation en France (+ 77 % entre 2011 et 2017). Dotée de la personnalité morale, constituée pour une durée variable en fonction des statuts, créée sur simple déclaration en préfecture avec une dotation minimum de 15 000 € en numéraire, et avec un système de gouvernance libre (au moins 3 membres), le fonds de dotation peut avoir les mêmes ressources qu’une FRUP (sauf percevoir des fonds du public à moins d’obtenir une autorisation sur arrêté conjoint des ministres chargés de l’économie et du budget). Il pourra également profiter des avantages fiscaux liés au dispositif mécénat (sauf réduction ISF/IFI).

Enfin, la fondation d’entreprise peut dans certains cas, notamment en interposant un structure sociale entre la fondation et l’entreprise, être pertinente. Elle est toutefois plus contraignante que le fonds de dotation.

Source : Inspection Générale des Finances – avril 2017

Aspects fiscaux :

Le caractère non commercial (sans but lucratif) semble à juste titre aller à l’encontre de la détention, par un organisme sans but lucratif (OSBL), d’entreprises. Afin de ne pas tomber sous le coup des impôts commerciaux pour l’ensemble des activités de l’organisme et de conserver une exonération des activité non lucratives, il est nécessaire de pouvoir dissocier, tant sur le plan comptable que fiscal, l’activité non lucrative (qui devra être largement prépondérante) et l’activité lucrative.

Si l’activité lucrative est prépondérante, il sera nécessaire de la « filialiser », afin de pouvoir conserver une exonération, dans l’organisme, de l’activité non lucrative.

NB : L’activité lucrative correspond à une activité qui fait concurrence à des organismes du secteur lucratif et qui est exercée dans des conditions similaires à celles des entreprises commerciales. L’administration fiscale apprécie cette condition sur la base de quatre critères : le produit proposé par l’organisme, le public bénéficiaire visé, le prix pratiqué et la publicité réalisée.

Comme nous l’avons vu, c’est en 2005 que la loi Jacob-Dutreil a donné le droit à une fondation reconnue d’utilité publique de détenir des actions d’une société commerciale [1].

Dix ans plus tard, un nouveau dispositif (art. 145 CGI) permet une application et une adaptation du régime mère-fille, lorsque la société mère est détenue par une fondation, avec des conditions moins strictes de détention du capital, mais une durée de conservation plus longue, allant dans le sens des objectifs des fondations [2].

Selon ce nouvel article, le régime des sociétés mères pourra s’appliquer, si la société mère est détenue par une ou plusieurs fondations ou organisme sans but lucratif (OSBL), dès lors que la société mère détiendra, dans sa filiale, au moins 2,5 % du capital et 5 % des droits de vote (contre 5% du capital et des droits de vote si la société mère n’est pas détenue par une fondation ou un OSBL). Elle devra également conserver les titres de participation dans ses filiales pendant 5 ans (contre 2 ans, si la société mère n’est pas détenue par une fondation).

Cette mesure permet ainsi d’éviter une double imposition à l’impôt sur les sociétés (IS) entre la société filiale et la société mère, cette dernière pouvant bénéficier d’une exonération d’impôt des dividendes versés par sa fille (sous réserve de la réintégration de la quote-part de frais et charges de 5% du produit des participations, ou de 1% en cas d’intégration fiscale).

Toutefois les contraintes restent nombreuses : respect du principe de spécialité des fondations (objectif d’intérêt général), remise en cause de la déductibilité des dons, fiscalité variable des revenus procurés à la fondation (voir ci-dessous) en fonction de son caractère lucratif ou non, etc. Pour contourner certaines contraintes, l’interposition de holding patrimoniales a parfois été préconisé comme nous l’avons déjà vu.

En revanche, si la mesure favorise la remontée des dividendes entre sociétés mère et fille, elle n’apporte pas de modifications au traitement fiscal des distributions versées à la fondation actionnaire qui la contrôle.

Le régime d’imposition des dividendes perçus par la fondation-actionnaire dépendra de la qualification de la détention de sa participation et du caractère lucratif ou non des activités de la fondation actionnaire.

– Si la détention des titres de participation est « patrimoniale » (ex : participation minoritaire et absence d’immixtion dans la gestion de la société détenue), les dividendes perçus par la fondation actionnaire exerçant une activité non lucrative au sens fiscal :

- Bénéficieront d’une exonération totale d’IS notamment si la fondation actionnaire est une fondation reconnue d’utilité publique ou un fonds de dotation à capital non consomptible

- Seront assujettis à l’IS au taux réduit de 15% dans les autres cas (ex : dividendes perçus par un FDD à « capital consomptible »).

– Si la détention des titres de participation est « lucrative » (ex : participation majoritaire, immixtion dans la gestion de la société détenue) ou si la fondation-actionnaire exerce une activité lucrative, les dividendes perçus seront assujettis à l’IS au taux de droit commun. Toutefois, dans cette hypothèse, la fondation-actionnaire pourra elle-même opter pour le régime des sociétés « mère-fille » lorsque les conditions sont remplies, pour échapper à toute imposition (sous réserve de la réintégration de la quote-part de frais et charges de 5% des dividendes) [3]

Le législateur démontre ainsi sa volonté d’encourager le contrôle de certains groupes de sociétés par des fondations actionnaires (FRUP et FDD) mieux adaptées pour porter ces participations.

La fiscalité semble ici permettre une certaine cohérence et favoriser le développement de ces fondations. La réglementation actuelle (notamment le principe de spécialité concernant non adaptée à la détention de titres d’entreprises) gagnerait à être modifiée et adaptée aux évolutions attendues dans ce domaines, notamment sur le modèle de certains de nos voisins européens.

[1] Loi n°2005-882 du 2 août 2005

[2] Art 145 1 b CGI

[3] Stéphane Couchoux

Références : Société Prophil, Cabinet Delsol, Cabinet Mazars, Cabinet Fidal, Chaire de philanthropie de l’ESSEC.