Le débat entre le choix d’une structure type SAS ou SARL n’est pas nouveau, loin de là, et pour cause, les différences entre ces deux structures juridiques sont nombreuses.

Avant de partir dans les calculs liés aux stratégies de rémunération, et qui ont bien souvent été le principal facteur de décision (parfois à tord), nous ferons un rappel de quelques différences notables d’un point de vue juridique, fiscal, patrimonial et familial.

- SAS et SARL sont toutes deux, en principe, imposables à l’IS. La SARL de famille quant à elle permet, sous certaines conditions, de choisir le régime de l’impôt sur les revenus.

- Les deux sociétés peuvent être unipersonnelles (SASU, EURL). Le nombre d’associé est limité à 100 dans la SARL.

- La SAS offre une liberté statutaire importante qui a largement contribué à son succès (voir ci-après). La SARL est plus rigide d’un point de vue statutaire.

- Les deux sociétés impliquent en principe une responsabilité limitée aux apports.

- La SAS est dirigée par un président. La SARL est dirigée par un gérant ou plusieurs gérants.

- Le capital social de la SARL est divisé en parts sociales. Le capital social de la SAS est divisé en actions.

- Les droits d’enregistrement en cas de cession sont moins élevés pour une SAS (actions = taux de 0,1%) que pour une SARL (parts sociales = taux de 3 % après abattement égal à : 23000 € x nombre de parts cédées / nombre total de parts de la société).

- Dans la SARL toutes les parts sociales ont la même valeur et confèrent les mêmes droits. Dans la SAS il est possible de prévoir des actions de catégories différentes (toutefois les actions de préférence sans droit de vote ne peuvent représenter plus de la moitié du capital social – C. com., art. L. 228-11).

- Dans la SARL, une personne morale ne peut être gérante.

Focus sur la liberté statutaire de la SAS et les intérêts opérationnels :

La SAS est régie par les articles L 227-1 et suivants du Code de commerce. La lecture de ces articles permets de relever quelques principes intéressants.

En tout premier lieu, l’article 227-15 CDC prévoit que toute cession des actions réalisée en violation des statuts est nulle. Cette nullité légale est importante, elle permet de faire sanctionner une cession interdite par les statuts avec beaucoup plus de facilité que dans la plupart des autres formes sociales. Il n’est pas nécessaire de mettre en place un pacte d’actionnaires prévoyant par exemple une clause d’inaliénabilité. En effet, un pacte a une force moindre et il n’est pas opposable aux tiers.

Justement, le code de commerce offre explicitement la possibilité de mettre en place une clause d’inaliénabilité des actions pendant une durée de 10 ans maximum (Art. L 227-13 CDC). Ayant une base légale, si les statuts prévoient une telle inaliénabilité il ne sera pas possible d’y déroger. Or, avec un pacte d’actionnaire, un des signataires pourrait chercher à remettre en cause l’existence d’une telle clause pour revenir sur ses engagements.

La SAS offre ici non seulement une liberté importante, mais également un fondement légal à cette clause et la sanction d’une nullité.

NB : Cette sécurité offerte au principe d’inaliénabilité des actions est importante notamment dans un schéma familial de transmission du patrimoine à ses descendants par exemple.

L’article L 227-17 CDC dispose que les statuts peuvent prévoir que la société associée dont le contrôle est modifié au sens de l’article L. 233-3 doit, dès cette modification, en informer la société par actions simplifiée. Celle-ci peut décider, dans les conditions fixées par les statuts, de suspendre l’exercice des droits non pécuniaires de cet associé et de l’exclure. Les dispositions de l’alinéa précédent peuvent s’appliquer, dans les mêmes conditions, à l’associé qui a acquis cette qualité à la suite d’une opération de fusion, de scission ou de dissolution.

NB : Cet article apparaît particulièrement intéressant dans un schéma ou la SAS serait détenue notamment par une holding. Les holding étant un outil très utilisé dans les groupes familiaux.

L’article L 227-14 permet de prévoir que toute cession sera soumise à un agrément. Cela signifie qu’un agrément pourra être prévu quel que soit le cessionnaire. Y compris donc s’il s’agit d’un membre de la famille, un descendant, un conjoint, un autre associé etc.

Notons que les statuts devront prévoir l’organe compétent pour statuer sur cet agrément, lequel peut être … le président, seul. Cela confère donc un pouvoir particulier au président sur le contrôle de l’entrée de nouveaux associés.

Plus largement, la loi prévoit en outre que les statuts peuvent librement prévoir quel organe sera compétent pour prendre les décisions. Or, seules quelques décisions doivent être prises par la collectivité des associés (Art L227-10 CDC : approbation des comptes, affectation des bénéfices, choix du commissaire aux comptes, conventions entre la SAS et le président ou un associé à plus de 10%, la fusion, la scission, la dissolution, la réduction l’augmentation ou l’amortissement du capital, et la transformation en une autre forme sociale) ce qui implique que, pour tout le reste, le président peut être le seul à décider…

L’article L 227-16 prévoit quant à lui que les statuts peuvent prévoir qu’un associé peut être tenu de céder ses actions. Ils peuvent également prévoir la suspension des droits non pécuniaires de cet associé tant que celui-ci n’a pas procédé à cette cession.

NB : Ces articles permettent de s’assurer d’un certain contrôle des décisions et des associés de la société ce qui peut apparaître particulièrement pertinent dans certains schémas de transmission du patrimoine.

Au delà des clauses expressément prévues par la loi, les statuts peuvent prévoir n’importe quelle clause intéressant la cession des actions, pourvu qu’elles ne portent pas atteinte à l’ordre public. C’est le cas par exemple d’une clause de préemption. Comme nous l’avons dit, toute cession réalisée en violation de ces clauses seraient nulle…

La SAS permet donc de prévoir un pouvoir extrêmement étendu au président. Notons qu’aucune disposition légale ne règle les conditions de révocation du président. Les statuts pourront donc être librement rédigés de manière protectrice. De plus l’intuitu personæ peut être particulièrement important dans une SAS avec des clauses empêchant tout changement d’associé ou au contraire prévoyant une exclusion.

La principale contrainte de la SAS est liée à son caractère fermé : elle ne peut faire une offre au public de titres ou être être admise sur un marché réglementé. Toutefois, dans un cadre familial ce problème est secondaire et se transforme même dans une certaine mesure en un avantage. Cela est par ailleurs limité par le fait qu’il reste possible de faire des offres de titres à des investisseurs dit qualifiés ou à un cercle restreint d’investisseur.

Sur la rémunération :

Le dirigeant de SAS est « assimilé-salarié ». Cela implique que socialement il est soumis au régime général de la sécurité sociale (sauf droit au chômage). Fiscalement, sa rémunération sera imposable en tant que traitements et salaires comme n’importe quel salarié.

Le gérant majoritaire de SARL est considéré comme travailleur non salarié dès lors qu’il est bien gérant majoritaire (en prenant en compte les parts détenues par le conjoint, le partenaire, les enfants mineurs, et celles détenues indirectement dans d’autres sociétés qu’il contrôle) ou appartenant à un collège de gérants qui sont, ensembles, majoritaires. Il est donc soumis à la sécurité sociale des indépendants, ou SSI (anciennement RSI), qu’il soit ou non rémunéré. Fiscalement, sa rémunération sera imposable en tant que traitement et salaires également (Art. 62 CGI).

NB : la SSI (gérant majoritaire de SARL) est beaucoup moins coûteuse que le régime général (SAS), mais moins protectrice : droits à la retraite moins élevés, pas d’indemnité journalière, ce qui est compensable avec des contrats de prévoyance complémentaires privées.

Si l’on tient compte uniquement de la rémunération, la SARL est avantageuse économiquement, d’autant que les charges sociales seront réduites les deux premières années, mais la SAS est préférable d’un point de vue « protection sociale » (et sur le plan juridique : liberté statutaire, forme juridique mieux adaptée aux montages sociétaires ou à l’entrée d’investisseurs par exemple).

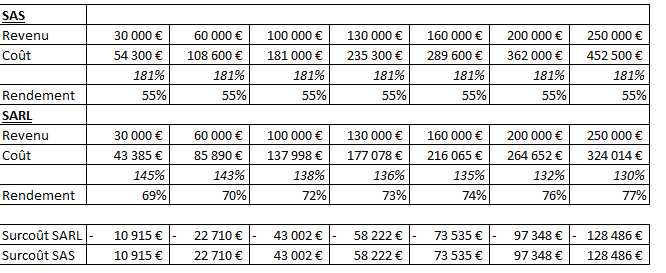

Hypothèse : TNS = taux appliqué aux commerçants

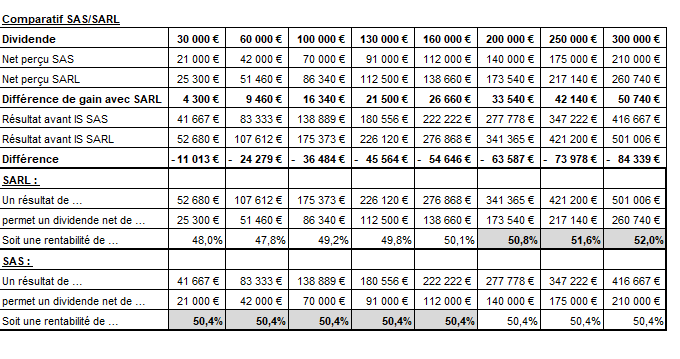

Sur les dividendes :

Pour la SARL, la règle est la suivante :

- Les dividendes versés sont soumis, pour une partie, aux prélèvements sociaux (17,2%). Il s’agit des dividendes qui n’excèdent pas 10% de la somme du capital social détenu par l’associé + son compte-courant d’associé + ses primes d’émission.

- Au delà de ce seuil, les dividendes sont soumis aux charges sociales. Ces charges seront en pratique payées par la société mais s’imputeront sur le montant distribuable au gérant qui en supporte donc le coût. A l’IR le régime fiscal des dividendes (diminué donc des charges sociales déductibles) est applicable pour le gérant sur le tout (que le dividende soit sur le plan social considéré comme tel ou comme un complément de rémunération). Toutefois, la cotisation SSI génère des droits à la retraite contrairement aux prélèvements sociaux.

Pour la SAS, les dividendes sont dans tous les cas soumis aux prélèvements sociaux. A l’IR le régime fiscal des dividendes est applicable. Les prélèvements sociaux ne génèrent aucun droit à la retraite. (Rappel : le PFU implique une non déductibilité de la CSG en N+1).

Hypothèses : capital social de 50 000 € soit pour la SARL 5000 € de dividendes soumis aux prélèvements sociaux. Taux IS à 28%. Dividendes au PFU.

Hypothèses : capital social de 50 000 € soit pour la SARL 5000 € de dividendes soumis aux prélèvements sociaux. Taux IS à 28%. Dividendes au PFU.

Remarque commune aux rémunérations et dividendes : Que l’on soit assimilé salarié (SAS ou gérant minoritaire de SARL) ou TNS (gérant majoritaire de SARL), plus le revenu est élevé plus les charges/cotisations sociales sont improductives de droits à la retraite. Mais cet élément est encore plus flagrant pour les TNS. Dès lors, à niveau de rémunération élevée égale, les cotisations improductives sont plus importantes pour les TNS ce qui constitue un inconvénient, d’autant plus que les dividendes peuvent venir augmenter ce qui est considéré comme une rémunération (> au seuil de 10%), la « rémunération » au sens social sera donc d’autant plus élevée, et le rapport cotisations/part productive d’autant plus faible.

Stratégie de rémunération et de choix social :

Comme nous le voyons, le choix est difficile à faire car il dépend de beaucoup de paramètres. La stratégie de rémunération devra tenir compte :

- Des différences juridiques entre la structure SAS et la structure SARL

- Du type d’investissement réalisé

- Du montant du capital social et des comptes courants notamment, ainsi que leur évolution dans le temps

- Du montant des dividendes/rémunérations espérés en fonction de l’activité et de la taille de la société

- Du besoin ou non de se constituer des droits à la retraite (charges sociales) en fonction de l’âge de l’associé, de sa situation professionnelle etc.

- En fonction de ces éléments, de faire un mixte entre une partie en rémunération et une partie en dividende, ce qui permettra de faire un choix optimal entre les intérêts et inconvénients de chaque structure. Le recours à un logiciel spécialisé est fortement recommandé ce dont disposera tout bon conseiller…

Enfin, une réflexion pourra être menée, en ayant ici encore une vision globale du contexte familial et patrimonial, sur l’opportunité de créer une holding de tête. En effet, il est possible par exemple d’utiliser une structure type SARL pour la rémunération, laquelle serait détenue par une SAS pour la remontée des dividendes sans charges sociales. Mais comme toujours il faut être prévenant sur la vision long terme du chef d’entreprise. La création d’une holding pourra avoir des conséquences sur la transmission de l’activité par la suite (voir notamment notre article sur les pièges de la holding passive pour le Dutreil).

Enfin, il faut avoir en tête la taxe sur les salaires qui peut être un inconvénient pour une SAS et notamment dans le cas d’une holding (non soumise à TVA ou sur moins de 90% de son CA le cas échéant).

Financements extérieurs

La SAS présente encore l’avantage de pouvoir répondre avec plus de pertinence aux besoin inhérents au recours à des financements extérieurs, ou encore à l’intéressement des cadres. En effet, la grande diversité des possibilités juridiques offertes par les actions et de manière plus générale par la forme sociale qu’est la SAS offrent un avantage indéniable.

Notons par exemple :

- Le recours aux actions ordinaires ou de préférence

- Le recours aux obligations (plus limité pour la SARL)

- Les titres donnant accès au capital : Obligations convertibles, obligations avec bons de souscription d’actions (Obsa), obligations convertibles auxquelles sont attachés des bons de souscription d’actions (Ocabsa), obligations convertibles et/ou échangeables en actions nouvelles ou existantes (Océane), obligations remboursables en actions (Ora), obligations remboursables en numéraire ou en actions nouvelles et existantes (Ornane), obligations à option de remboursement en numéraire et/ou en actions existantes (Ornae), obligations à bons de souscription d’actions remboursables (Obsar), obligations à bons de souscription et/ou d’acquisition d’actions remboursables (Obsaar), obligations subordonnées remboursables en actions (Osra) et obligations échangeables en actions.