L’obtention d’un financement est un sujet récurrent et qui conditionne bien souvent la possibilité de réaliser une opération et d’assurer le développement d’objectifs tant professionnels que particuliers. Ce financement peut parfois « bloquer » et ainsi paralyser la réalisation de l’investissement projeté, ou ne pas être pleinement optimal du fait de la nature des garanties demandées par l’établissement de crédit : multiplication des garanties (et parfois également sur le patrimoine personnel), décorrélation entre le montant de la garantie demandée et le montant financé défavorable au débiteur etc.

La fiducie-sûreté est un mécanisme encore trop peu utilisé, surtout en matière patrimoniale. Elle est pourtant d’une efficacité redoutable. Elle permet de concilier les intérêts de toutes les parties, mais également d’atteindre plusieurs objectifs complémentaires dans une vision plus globale des intérêts patrimoniaux de celui qui sollicite un financement. Elle est par ailleurs aisée à mettre en place.

Les établissements prêteurs, habitués à des garanties plus classiques, peuvent être séduits par les qualités indéniables de la fiducie-sûreté (notamment une mise en œuvre rapide de la garantie, efficacité juridique, recouvrement plus aisé des capitaux par la cession du patrimoine par le fiduciaire, et pour le cas d’une entreprise : protection efficace des intérêts du créancier en cas de procédure collective de l’emprunteur, etc.).

Ce mécanisme est de nature à rassurer les banques, sans pour autant mettre de côté les intérêts de l’emprunteur (coût à relativiser face aux autres typologies de garanties*, neutralité fiscale, possibilité de conserver l’utilisation du bien et/ou ses revenus, possibilité de conserver les droits de vote et/ou financiers attachés à des titres de sociétés, etc.). Notons que la pertinence de cet outil permet d’améliorer significativement le rapport entre la valeur du patrimoine offert en garantie, et le montant des capitaux emprunté. De plus, il peut être prévu utilement une « recharge » à l’instar de l’hypothèque rechargeable qui se limite quant à elle désormais aux seuls professionnels depuis 2014. Cette possibilité est d’autant plus pertinente qu’est pris en compte, contrairement à l’hypothèque, la valeur réelle du patrimoine fiduciaire au jour de la recharge, laquelle a pu augmenter avec le temps (revalorisation, cumul des fruits liés au bien dans certains cas etc.).

Au-delà de certains seuils, qui sont aujourd’hui devenus plus abordables, l’inconvénient du coût d’une telle garantie ne doit plus être un frein. A titre informatif, on constate actuellement la mise en place de ce type de garantie à partir d’environ 1 M€ de capitaux empruntés (cela dépend bien entendu de la structuration du montage).

Qu’est-ce que la fiducie-sûreté ?

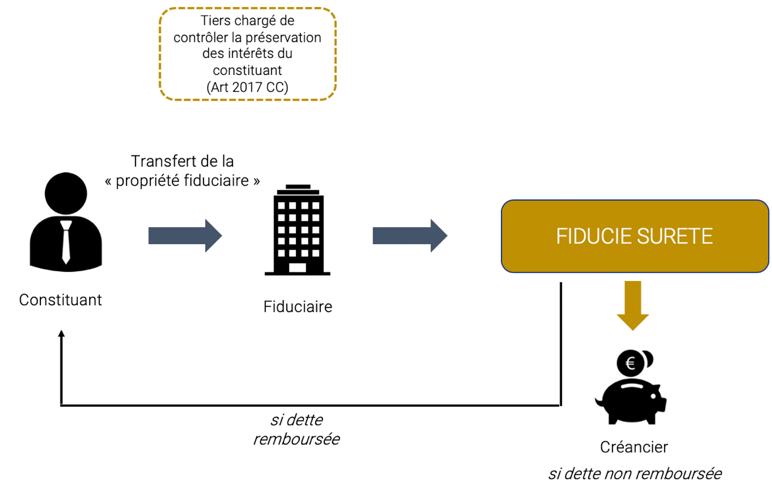

L’emprunteur (le « constituant ») transfère la « propriété » temporaire et encadrée contractuellement, d’un ou plusieurs biens offerts en garantie au prêteur dans un patrimoine affecté à la fiducie. Ce patrimoine fiduciaire est détenu – isolé- et géré, pour la durée du financement, par un fiduciaire qui peut être par exemple un avocat ou encore un établissement financier.

Ce fiduciaire aura la charge, sous sa responsabilité personnelle, de gérer ce patrimoine dans le respect des conditions prévues au contrat et dans l’intérêt du bénéficiaire qui sera soit le constituant (l’emprunteur) si la dette est remboursée soit l’établissement bancaire si l’emprunteur fait défaut.

Afin de formaliser les droits et obligations de chacun, un contrat de fiducie est rédigé en collaboration avec les parties. La place laissée à la liberté contractuelle permet une appropriation quasiment sur-mesure de cet outil, afin de l’adapter au mieux et ainsi de rendre l’opération la plus pertinente possible.

Si la fiducie-sûreté peut être utilisée dans des opérations de financement intéressant les entreprises (par exemple : mise en fiducie de l’immobilier d’exploitation dans le cadre d’un LBO permettant de sortir d’une entreprise familiale des actionnaires familiaux non opérationnels), elle présente également un intérêt tout particulier dans de nombreuses opérations plus patrimoniales, à savoir notamment : financement d’un immeuble dans une foncière, acquisition d’une résidence principale ou secondaire, refinancement d’un bien immobilier par une société (OBO), etc.

A noter qu’il existe en France deux types de fiducie. Nous aborderons la seconde, la fiducie-gestion, dans un prochain article. Notons simplement que l’opération de financement peut être appréciée dans un ensemble plus large, en combinant le recours aux deux types de fiducies avec un montage plus global ne se limitant pas au financement de l’opération (prise en compte d’intérêts multiples comme la gouvernance familiale ou d’entreprise).

* Dans une appréciation économique globale de l’opération, le coût de l’intervention du fiduciaire doit, par certains aspects, être relativisé. Par exemple, le risque pour le créancier étant moins important, le taux d’intérêt est généralement réduit (ce taux étant également lié au risque que prend le prêteur). De plus, l’hypothèque portant sur un bien immobilier implique des coûts de publicité foncière. La fiducie peut permettre de contourner ce coût en présence d’une SCI puisqu’elle pourra utilement porter sur les parts et non sur le bien. L’efficacité de la fiducie-sûreté permet également d’éviter ce que l’on constate régulièrement : la multiplication des garanties demandées pour une même opération, et donc la multiplication des coûts que cela engendre. Enfin, le coût de l’intervention du fiduciaire est variable en fonction de son intervention. La gestion du patrimoine fiduciaire est en effet assez limitée en pratique lorsque le bien est mis à disposition du constituant et que le fiduciaire doit simplement s’assurer de la bonne conservation du bien au profit du bénéficiaire.