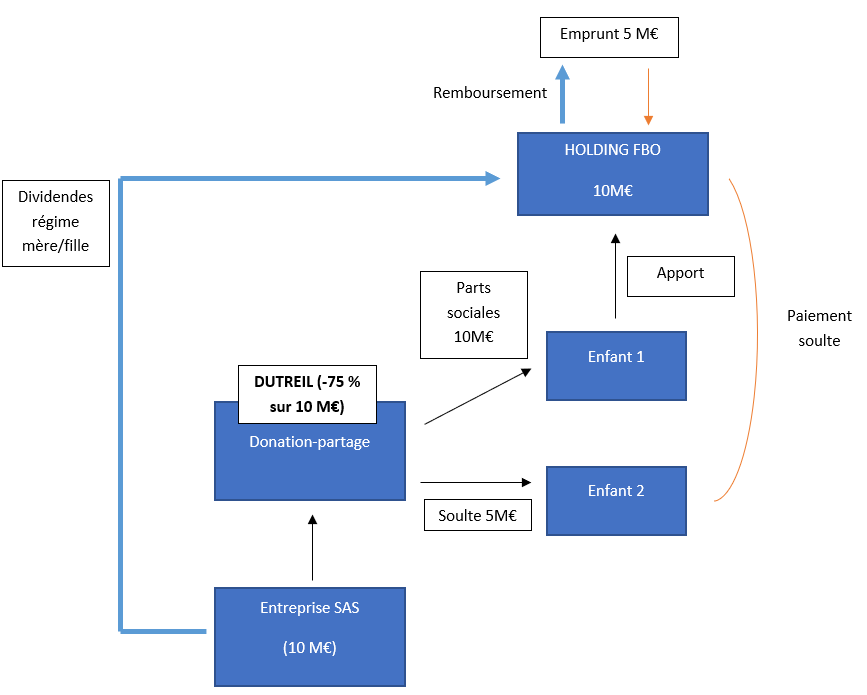

Le FBO s’inspire du LBO (Leverage Buy Out) et consiste ici à transmettre dans un cadre familial avantageux fiscalement, tout en permettant de conserver une égalité entre les descendants via le paiement d’une soulte qui sera prise en charge, in fine, par une holding constituée à cet effet.

La société, ici la SAS Entreprise, devra faire l’objet d’un engagement collectif de conservation de 2 ans afin de permettre l’application du régime Dutreil.

La donation-partage permettra de :

- Transmettre la société à un seul des enfants qui souhaite reprendre l’activité

- Tout en appliquant l’exonération partielle de 75 % pour la valeur totale de la société (+ réduction des droits de 50 % si le donateur a moins de 70 ans)

- Bien qu’il soit prévu, à titre d’indemnisation, une soulte équivalente à la moitié de la valeur de la société pour le second enfant

- De plus cela permettra de figer les valeurs pour la succession au jour de la donation-partage

Une fois la donation réalisée, un engagement individuel de conservation des titres sera pris par le bénéficiaire des titres, pour une durée de 4 ans.

NB : seul le bénéficiaire effectif des titres doit prendre l’engagement individuel dans une telle situation (BOI-ENR-DMTG-10-20-40-10, n°340 – RM Vachet n° 81926, JO AN du 28 mars 2006, p. 3343).

Les titres reçus seront apportés à une holding constituée à cet effet, pour partie à titre onéreux dans la mesure ou la soulte sera prise en charge par la holding. Notons que la donation a purgé la plus-value d’apport.

La holding fera un emprunt permettant de rembourser la soulte à l’enfant 2. Cet emprunt sera remboursé par la holding par le biais de remontées de dividendes de la SAS entreprise qu’elle détient. Le frottement fiscal sera minime (régime mère/fille) comparativement à la situation d’une détention en direct de la société (le versement de dividendes serait d’abord taxé entre les mains de l’associé, le disponible net étant moins important. Le remboursement du prêt qu’il aurait souscrit serait plus long).

Points de vigilance :

- Respecter les conditions du Dutreil (durée de détention, seuils, direction ect.)

- L’apport à titre onéreux sera taxé aux droits d’enregistrement (art. 726 CGI). Préférer une SAS (actions = taux de 0.1%) à une SARL par exemple (parts = taux de 3%)

- L’apport des titres pendant l’engagement individuel est possible (BOI-ENR-DMTG-10-20-40-20 n°120) sans remettre en cause le Dutreil mais la holding doit être une holding « pure » ayant comme seul objet la détention de ces participations (Art. 787 B f CGI) pendant tout l’engagement individuel. . NB : Il est admis que ce dispositif puisse s’appliquer en présence de donation avec réserve d’usufruit, dès lors que les droits de vote du donateur dans la société bénéficiaire de l’apport sont limités aux seules décisions concernant l’affectation des bénéfices.

- Notons que l’engagement collectif de conservation doit donc être terminé (BOI-ENR-DMTG-10-20-40-20 n°80) pour entrer dans l’engagement individuel et permettre l’apport. Il est possible aussi, lorsque les conditions sont réunies, de bénéficier de l’engagement réputé acquis.

- La société dont les titres sont apportés (ici la SAS Entreprise) n’aurait pas pu être une société interposée (voir notre article Société interposée et Dutreil : les pièges à éviter)

- Au niveau économique : il convient d’évaluer la capacité pour la société opérationnelle à distribuer des dividendes réguliers (cash-flow récurrent) et leurs montants en fonction du prêt bancaire à rembourser. De plus, le groupe sera endetté du fait du remboursement de la soulte. Cet endettement ne doit pas écraser le groupe qui ne pourrait plus investir.

- Les risques d’une situation économiquement difficile peuvent être plus nombreux que l’on pense : à l’instar des LBO, les risque sont l’abus de biens sociaux, les actions en responsabilité, la distribution de dividendes fictifs, l’ouverture d’une procédure collective, l’abus de droit fiscal, la non déductibilité des frais etc.

- La soulte payable à terme pourrait être revalorisée si variation de plus d’1/4 (Art. 828 Code Civil).

- Paiement différé puis fractionnés des droits : si la soulte représente plus du tiers de la valeur des titres reçus, le paiement devient exigible immédiatement (BOI-ENR-DG-50-20-50 n°440).

Art. 787 B CGI

f : En cas de non-respect de la condition prévue au c par suite d’un apport partiellement rémunéré par la prise en charge d’une soulte consécutive à un partage ou d’un apport pur et simple de titres d’une société ayant une activité industrielle, commerciale, artisanale, agricole ou libérale à une société dont l’objet unique est la gestion de son propre patrimoine constitué exclusivement de participations dans une ou plusieurs sociétés du même groupe que la société dont les parts ou actions ont été transmises et ayant une activité, soit similaire, soit connexe et complémentaire, l’exonération partielle n’est pas remise en cause si les conditions suivantes sont réunies :

1° La société bénéficiaire de l’apport est détenue en totalité par les personnes physiques bénéficiaires de l’exonération. Le donateur peut toutefois détenir une participation directe dans le capital social de cette société, sans que cette participation puisse être majoritaire. Elle est dirigée directement par une ou plusieurs des personnes physiques bénéficiaires de l’exonération. Les conditions tenant à la composition de l’actif de la société, à la détention de son capital et à sa direction doivent être respectées à l’issue de l’opération d’apport et jusqu’au terme de l’engagement mentionné au c ;

2° La société bénéficiaire de l’apport prend l’engagement de conserver les titres apportés jusqu’au terme de l’engagement prévu au c ;

3° Les héritiers, donataires ou légataires, associés de la société bénéficiaire des apports doivent conserver, pendant la durée mentionnée au 2°, les titres reçus en contrepartie de l’opération d’apport.